「喬王,你覺得存XXX金融股好不好?」

「喬王,我加了某個FB社團,大家都在討論存金融股,我也想投資看看。」

最近不知怎麼回事,好幾個朋友不約而同地問我關於台灣金融股的「存股」相關問題。

金融股是個投資的好工具嗎?

投資金控股是否穩賺不賠呢?

長期而言金融股是否能贏過整體市場呢?

老實說,我無法預測,也絕對沒人能預測。

喬王並不反對投資金融股,至少它比「聽小道消息」、「炒短線買進賣出」的投資策略要好很多。

只是在你決定「存金融股」之前,請先聽聽喬王的個人看法,否則「存股」存到最後變成「存到剩下骨頭」,可別怪我沒有事先提醒你囉!

以下觀點,我會搭配網路上討論度較高的幾個金融股一起分析討論,希望能刺激大家進一步地深入思考。

(PS: 本文僅為心得分享,不構成任何投資建議,任何投資有賺有賠,投資前請審慎評估)

一、股票是用來投資,不是用來存的

老實說,喬王不太喜歡用「存股」這個名詞,因為任何股票都有風險,只能「投資」不能「存」,在金融世界裡,只有「存款」才能用「存」這個字。

一旦股票用了「存」這個字,就很容易輕忽了它的風險!

為什麼?

以存款為例,「存」代表在約定的時間可拿到「確定」的利息,也代表「隨時贖回」都不會造成「本金損失」,萬一存款的金融機構倒閉,還有中央存款保險公司的最高300萬元可理賠,所以可以幾乎可說是無風險的金融工具。

至於股票,配息期間無法保證能獲取「確定」的股利/股權,而且隨時贖回都可能造成「本金損失」,萬一發行股票的企業經營不佳甚至倒閉,甚至還得承擔變成壁紙的風險!

既然如此,鼓吹「存股」豈不就像是鼓吹「存保險」一樣,讓人容易輕忽投資的風險而不自知?

以第一金為例,2008年最高均價為38.8元/股,最低均價為12.2元,過去15年內的股價波動度其

實也不小 (波動度可看標準差,標準差愈大,代表波動度也愈大)。

二、大到不能倒,不代表一定穩賺不賠

許多人可能會說:「金融股的資本額雄厚,又是特許行業,不用擔心會倒閉啦!就算真的倒閉,政府也會出來救它!所以金融股一定很穩!」

台灣的銀行是否真的大到不能倒,我既不知道也無法預測,但我知道:「投資金融股有可能拿了配息卻賠了本金!」

譬如: 1989/6/22國泰人壽股價高達1975元,2007年國泰金股價也曾高達94.3元,但2020已跌到只剩下40元多元。

想想看,假設你當年因為「存股」的觀念而把幾十年辛苦賺來的收入都重押在金融股,等到你真正需要退休時,才發現本金已大幅縮水,你是否會欲哭無淚? 你是否真的敢拿你的所有工作收入,去賭未來的金融股股價不會縮水???

三、金融股不保證長期穩定配息

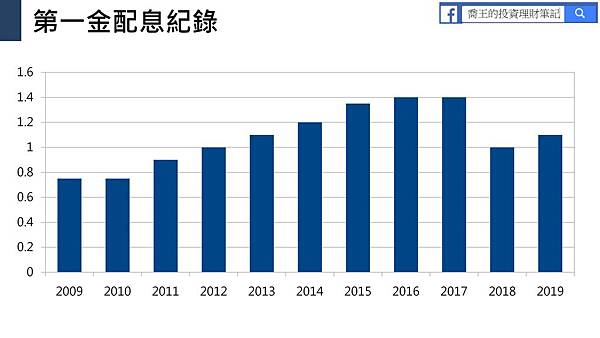

喬王評估企業是否穩定成長時,通常會檢視近15年以上是否有連續穩定的配息紀錄,而且必須涵蓋金融海嘯時期,才能反映出企業在不景氣時受到的影響。

而金融股之所以受到很多人的吹捧,就在於它的穩定配息,那麼想必金融股都有穩定的配息,對吧?

這可不一定唷! 由於台股屬於年輕的新興市場,很多股票不像成熟國家的股票一樣可以找到超過15年以上的連續穩定配息數據,所以很多台灣的金融股並沒有你想像中的這麼穩定。(但國外股票可以找到連續15年以上配息成長的公司股票)

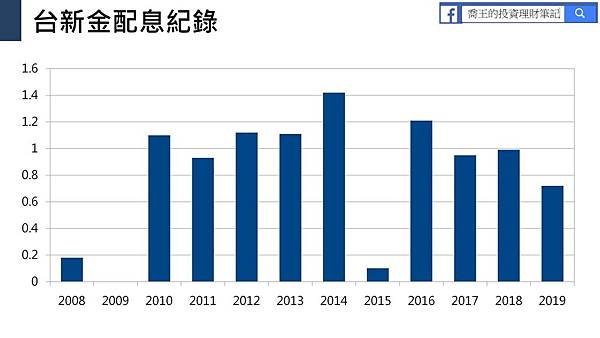

以台新金為例,過去18年內有連續12年的配息紀錄,表現還算OK,但配息不算穩定,遇到經濟不景氣時可能無法配息(ex: 2006年、2007年、2009年無配息紀錄)。

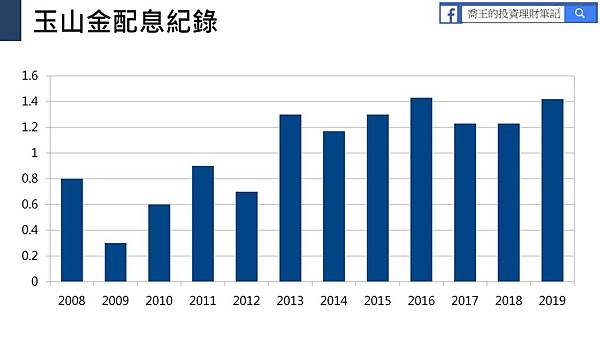

而玉山金一樣在過去18年內有連續12年的配息紀錄,表現也還算不錯,但一樣可能因為經濟不景氣而無法配息 (ex: 在2003年、2007年無配息紀錄)。

四、分散存金融股並未真正分散風險

基於好奇心,我也加入了一些鼓吹「存金融股」的FB社團,有的社團標題清楚寫明了要存某幾檔金融股,甚至還有不少人建議「為了避免集中風險,要分散存這些金融股」。

但以財務規劃的角度來看,分散風險必須配置在「相關性較低」的投資標的,但投資不同的金融股,相關性其實是很高的,仍舊是「過度集中在金融產業」。

更不幸的情況是,當其他產業蓬勃發展時,集中投資金融股無法享受該獲利;當金融產業遇到衰退時,集中投資金融股卻會一起表現不佳!

所以,就長期來說,分散投資金融股雖可以避免單一公司獲利不佳的風險,卻無法避免整體金融產業不景氣的風險。

五、犧牲股票的成長性,換取現金流的穩定性

當我看到很不少20~30歲的年輕人開始一股腦地大量購入金融股,而且希望存到退休,我的內心是感到既訝異又擔憂的。

畢竟,年輕人的投資本金雖然很低,但他們最大的本錢就是「時間」,因為時間可以創造指數型成長的複利效果。

一般來說,全球股市 (無論是台股或美股) 通常都有6~8%的年化報酬率,如果想要降低波動度,可以透過指數化投資、股債配置、長期投資、再平衡等方式達到穩定成長的效果。

假設投資金融股領到的配息,沒有再投入資本市場,就只能創造「單利」而非「複利」效果,長期而言資產的成長速度一定會比較慢。

就算你懂得將金融股的配息做再投資,一來配息需要課稅,二來再投資也扣除交易手續費,所以扣掉這些成本後,資產成長的效果可能反而不如投資整體市場。

因此,一旦你選擇了投資金融股,其實是拿「穩定配息」換取「資產成長」,反而錯過了整體市場成長的大好機會。

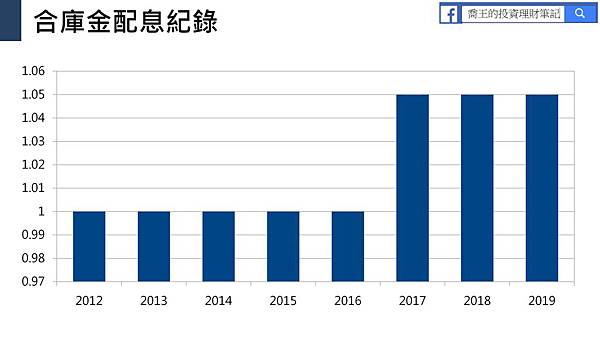

以合庫金為例,2011~2019年的殖利率相對較高 (約5.2~7.1%),而股價波動度低 (從18.1漲到20.1)。

而代表台灣整體股市的0050 ETF,2011~2019年的殖利率雖然不高 (約1.3~3.5%),但成長幅度卻高達47% (從56.6元漲到83元)!

那麼,你是否真的有必要在年輕時就將大部分資金放在這類的定存股領固定配息? 還是應該依照自己的風險屬性,將資金按照比例分別配置在積極、穩健、保守的商品,讓資產也有更大的成長機會?

總結

喬王寫這篇文章,不是為了唱衰存金融股的投資策略,只是看到太多人把「存股」的效果吹捧得太誇張,甚至當作畢生的投資目標,反而忽視了過度集中投資的風險,也忽視了整體股市的長期複利增值效果,不得不苦口婆心寫這篇文章來提醒大家。

最後,幫大家做以下3個簡單總結:

1. 金融股雖然相對穩定,但千萬別把它視為存錢,因為投資一定有風險,可能是跌價風險,也可能是未配息的風險。

2. 既然投資都有風險,就不能把資金通通都押寶在金融股,而是要將一部分資金分散在相關性較低的標的(如債券型商品)。

3. 投資金融股的好處是降低資產波動度,但也代表犧牲了資產成長性,如果你離退休還很久,或者暫時不需透過領息過生活,應該要投入多數資金在穩健成長的整體股市。

(PS: 本篇僅為心得分享,不構成任何投資建議,任何投資都有風險,投資前請審慎評估。)

回應 (0)